売り手企業様向け当社のサービスについて

中小M&Aガイドラインに順守します

当社はバトンズの認定パートナーです。

そのため、基本的にバトンズのガイドライン、および中小企業庁が発行する中小M&Aガイドラインに順守します。

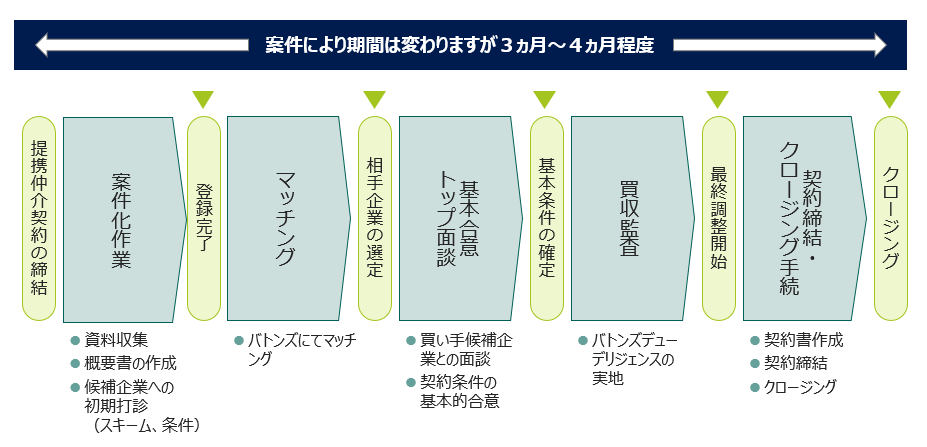

中小M&Aのながれ

売り手アドバイザーの業務

1.バトンズサイトへの案件登録

当社は買い手企業を探す作業(サーチ業務)には着手しません。

そのため、買い手企業を募集する方法としてバトンズの提供するWEBサイトを活用します。

バトンズへの案件登録の際に必要な情報をいただいて、募集案件として掲載いたします。

掲載された情報で問い合わせが少ない場合、掲載内容(主に売却希望価格)の調整について助言いたします。

2.問い合わせ等買い手企業からの交渉の窓口

買い手企業様から質問や実名開示要求などの問合せについて当社が全て代行して受け付けます。

売り手企業様を特定されないよう配慮しながら対応いたします。

質問や要望に関して、売り手企業様の意向に沿って対応いたします。

3.買い手企業の優先順位

買い手企業様の意欲やM&Aによるメリット、または経済力などを加味して優先順位をつけて無理のない範囲で交渉できるよう前捌きを行います。

4.トップ面談のセッティング

トップ同士の面談について、日時・場所の設定、当日の司会進行などを行います。

5.基本合意書の作成

トップ面談後にお互いに進行する意欲を確認できましたら、基本合意書を作成し、売り手企業様・買い手企業様にご確認・ご同意いただきます。

★ここで中間報酬が発生いたします。

6.最終調整

企業調査等を経て、買収のための折り合いをつけるため交渉いたします。

7.クロージング

最終調整を経て、ここに至るまでに出た情報を全て書面にまとめます。

必須事項として、「対象事業の範囲」「成約価額」「支払期日」「本件対象事業の引継ぎの実行条件」などを整理し、最終契約書作成のお手伝いをいたします。

最終契約書の作成は当社では行いません。(弁護士の業務となります。)

当事者様の選定された弁護士の先生に情報を引き継がせていただきます。

当社とのアドバイザリー契約について

当社と締結するアドバイザリー契約は、専属アドバイザリー契約となります。

受託日から3か月間は、当社を通さないサーチ業務や買い手企業候補との交渉は一切行えません。

ただし、お客様の判断でアドバイザー以外の専門家(税理士等)にセカンドオピニオンとして助言を求めることは可能です。

■契約期間

1年間となります。それ以降はM&A継続のご意思がある場合、自動更新となります。

■テール条項

契約期間終了後1年以内にに当社がマッチングに関わった企業様とM&Aが成立した場合、当該契約で定めました成功報酬が発生いたします。(これは成功報酬を払いたくない悪意を持ったお客様に対応するための条文です。)

■FAおよび仲介について

当社は基本的には売り手企業様側に立ったアドバイザー(FA)となりますが、交渉先の買い手企業様側に専属アドバイザーが存在しない場合に、買い手企業様のご希望と売り手企業様の了解が得られた場合に限り、仲介(双方のアドバイザー)としてM&A成約のために活動させていただきます。

契約のながれ

(1)初めてご依頼いただく際にはご訪問させていただきます。(場合によってはオンラインとなります)

(2)契約内容、注意事項、業務の範囲などをご説明いたします。

(3)契約内容などに問題が無く、当社と専属契約を結ばれる際には当社が用意した契約書兼バトンズ申込書に署名をいただき、契約が成立致します。

(4)後日、案件登録のための必要な情報を頂きにまいります。

■必要書類

- 履歴事項全部証明書(会社商業登記簿謄本)

- 会社案内、製品・サービスのカタログ

- 定款

- 株主名簿

- 従業員名簿(年齢、保有資格、勤続年数が分かるもの)

- 賃金台帳直近期分

- 決算書直近3期分(勘定科目内訳明細含む)

- 月次試算表直近月分(貴社内管理資料でも可)

- 対象部門損益計算書(事業譲渡の場合)

- 対象部門の資産・設備一覧(事業譲渡の場合)

- 不動産賃貸借契約書

- 不動産登記簿謄本(不動産を所有し、譲渡対象とする場合)

- 公図(不動産を所有し、譲渡対象とする場合)

- 固定資産税課税明細書(不動産を所有し、譲渡対象とする場合)

■ご訪問時に行うこと

- インタビュー(創業の経緯、事業内容、事業の特徴、など)

- 動画撮影(会社内、設備、経営者様、など)

アドバイザーの必要性

- 通常、買い手企業より売り手企業の方が立場が弱くなります。そのため、買い手企業様と対等に交渉をするためにアドバイザーがお役に立ちます。

- M&Aが終わるまで従業員にも知らせず進めることがほとんどです。そのため、相談できる専門家の存在は大きな助けになります。

- バトンズへの情報掲載、買い手企業候補からの問合せ、など煩雑な業務に手を取られてしまいます。そのため、そういった業務はアドバイザーが全て行います。

- 言いにくいことなども多々あります。そういった場合もアドバイザーを通して伝えることができます。

注意事項

- アドバイザーは買い手企業候補を見つけること、また、買い手企業とのM&A成約を保証するものではありません。

- アドバイザーは買い手企業とも契約することがあります。(仲介)

- 事業の譲渡の最終的なご判断はご自身にて行って頂きます。

- 従業員さんなどに知られては問題になると言った場合があります。ですので、連絡手段や訪問理由・名乗りなどは事前にご指定ください。

- 赤字や債務超過であった場合、不良債権や不良在庫がある場合、なども何でもご相談ください。M&Aの交渉が進めば進むほどネガティブ情報が出ると相手先の印象が悪くなりますので、伝え方や売却価格なども含めてご提案やご相談をさせていただきます。